2017注會《財管》知識點:資本資產定價模型

2017注冊會計師備考正在進行當中,現在正是基礎階段,大家都學習的怎么樣了呢? 大家要結合注冊會計師備考攻略和自身學習情況,科學積極備考.為了幫助大家,小編準備了注會財管知識點。

【知識點】資本資產定價模型(CAPM模型)

資本資產定價模型的研究對象,是充分組合情況下風險與要求的收益率之間的均衡關系。

(一)系統風險的衡量指標

1.單項資產的β系數

含義 | 某個資產的收益率與市場組合之間的相關性。 |

結論 | 市場組合相對于它自己的貝塔系數是1。 (1)β=1,說明該資產的系統風險程度與市場組合的風險一致; (2)β>1,說明該資產的系統風險程度大于整個市場組合的風險; (3)β<1,說明該資產的系統風險程度小于整個市場組合的風險; (4)β=0,說明該資產的系統風險程度等于0。 |

結論 | 【提示】 (1)β系數反映了相對于市場組合的平均風險而言單項資產系統風險的大小。 (2)絕大多數資產的β系數是大于零的。如果β系數是負數,表明這類資產收益與市場平均收益的變化方向相反。 |

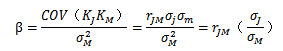

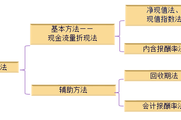

計算 方法 | (1)回歸直線法:利用該股票收益率與整個資本市場平均收益率的線性關系,利用回歸直線方程求斜率的公式,即可得到該股票的β值。 (2)定義法

|

影響 因素 | (1)該股票與整個股票市場的相關性(同向); (2)股票自身的標準差(同向); (3)整個市場的標準差(反向)。 |

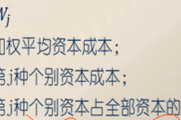

【提示】資產組合不能抵消系統風險,所以,資產組合的β系數是單項資產β系數的加權平均數。

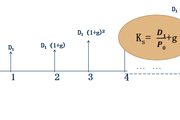

(二)資本資產定價模型(CAPM)和證券市場線(SML)

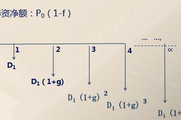

資本資產定價模型的基本表達式 | 根據風險與收益的一般關系: 必要收益率=無風險收益率+風險附加率 Ri=Rf+β×(Rm-Rf) |

證券市場線 | 證券市場線就是關系式:Ri=Rf+β×(Rm-Rf)所代表的直線。 ①橫軸(自變量):β系數; ②縱軸(因變量):Ri必要報酬率; ③斜率:(Rm-Rf)市場風險溢價率(市場風險補償率); ④截距:Rf無風險報酬率。 |

【提示1】市場風險溢價率(Rm-Rf)反映市場整體對風險的偏好,如果風險厭惡程度高,則證券市場線的斜率(Rm-Rf)的值就大。

這個世界是公平的,你想要想得到,就得學會付出和堅持。每個人都是通過自己的努力去決定生活的樣子!你每一次的付出,都會在以后的日子里一點點的回報在你身上! 跟隨注會名師學習注會考試經驗,認真學習注會輔導書。預祝CPA考試備考成功!

津公網安備12010202000755號

津公網安備12010202000755號