2017稅務師《涉稅服務實務》考點:增值稅稅收優惠的審核

>>>量身定制 穩步提升—選擇高端督導班 無分數限制不過退費!<<<

>>>東奧品質—2017稅務師考試精品保障班火熱招生中!<<<

2017稅務師《涉稅服務實務》知識點:增值稅稅收優惠的審核

【東奧小編】現階段進入2017年稅務師考試備考預習期,是梳理稅務師考試考點的寶貴時期,我們一起來學習2017《涉稅服務實務》知識點:增值稅稅收優惠的審核。

(一)免稅項目的審核

1.農業生產者銷售的自產農產品;

【提示】對單位和個人銷售的外購農產品,以及單位和個人外購農產品生產、加工后銷售的仍然屬于規定范圍的農業產品,不屬于免稅的范圍,應當按照規定的稅率征收增值稅。

2.銷售的自己使用過的物品。自己使用過的物品,是指其他個人自己使用過的物品。

3.自2012年1月1日起,對從事蔬菜批發、零售的納稅人銷售的蔬菜,免征蔬菜流通環節增值稅。2012年10月1日起,免征部分鮮活肉蛋產品流通環節增值稅。

4.由殘疾人的組織直接進口供殘疾人專用的物品;

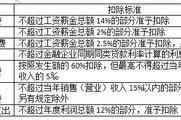

【延伸】對安置殘疾人就業的單位(包括福利企業、盲人按摩機構、工療機構和其他單位),同時符合以下條件并經過有關部門的認定后,實行由稅務機關按單位實際安置殘疾人的人數,限額即征即退增值稅的辦法:

根據財稅[2016]52號文件

國家稅務總局[2016]33號公告。

享受稅收優惠政策的條件:

①納稅人(除盲人按摩機構外)月安置的殘疾人占在職職工人數的比例不低于25%(含25%),并且安置的殘疾人人數不少于10人(含10人);

【提示】盲人按摩機構月安置的殘疾人占在職職工人數的比例不低于25%(含25%),并且安置的殘疾人人數不少于5人(含5人)。

②依法與安置的每位殘疾人簽訂了一年以上(含一年)的勞動合同或服務協議。

③為安置的每位殘疾人按月足額繳納了基本養老保險、基本醫療保險、失業保險、工傷保險和生育保險等社會保險。

④通過銀行等金融機構向安置的每位殘疾人,按月支付了不低于納稅人所在區縣適用的經省人民政府批準的月最低工資標準的工資。

增值稅優惠政策僅適用于生產銷售貨物,提供加工、修理修配勞務,以及提供營改增現代服務和生活服務稅目(不含文化體育服務和娛樂服務)范圍的服務取得的收入之和,占其增值稅收入的比例達到50%的納稅人,但不適用于上述納稅人直接銷售外購貨物(包括商品批發和零售)以及銷售委托加工的貨物取得的收入。

【提示】納稅人應當分別核算上述享受稅收優惠政策和不得享受稅收優惠政策業務的銷售額,不能分別核算的,不得享受相關規定的優惠政策。

月應退增值稅額=納稅人本月安置殘疾人員人數×本月月最低工資標準的4倍

月最低工資標準,是指納稅人所在區縣(含縣級市、旗)適用的經省(含自治區、直轄市、計劃單列市)人民政府批準的月最低工資標準。

5.“營改增”試點過渡政策免征增值稅的項目(部分列示):

①托兒所、幼兒園提供的保育和教育服務;

②養老機構提供的養老服務;

③殘疾人福利機構提供的育養服務;

④婚姻介紹服務;

⑤殘疾人員本人為社會提供的服務;

⑥醫療機構提供的醫療服務;

⑦從事學歷教育的學校提供的教育服務;

⑧學生勤工儉學提供的服務。

⑨個人轉讓著作權;

⑩個人銷售自建自用住房。

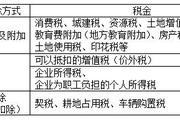

(二)其他稅收優惠的審核(部分列示)

1.對屬于增值稅一般納稅人的動漫企業銷售其自主開發生產的動漫軟件,按17%的稅率征收增值稅后,對其增值稅實際稅負超過3%的部分,實行即征即退政策。

2.營改增一般納稅人提供管道運輸服務,實際稅負超過3%的部分實行增值稅即征即退。

3.經中國人民銀行、銀監會或者商務部批準從事融資租賃業務的試點納稅人中的一般納稅人,提供有形動產融資租賃服務,實際稅負超過3%的部分實行增值稅即征即退。

4.按債轉股企業與金融資產管理公司簽訂的債轉股協議,債轉股原企業將貨物資產作為投資提供給債轉股新公司的,免征增值稅。

5.銷售自產利用太陽能生產的電力產品,增值稅即征即退50%。

(三)其他情況

1.生產和銷售免征增值稅貨物或勞務的納稅人要求放棄免稅權,應當以書面形式提交放棄免稅權聲明,報主管稅務機關備案。納稅人自提交備案資料的次月起,按照現行有關規定計算繳納增值稅。

2.放棄免稅權的納稅人符合一般納稅人登記條件尚未登記為增值稅一般納稅人的,應當按現行規定認定為增值稅一般納稅人,其銷售的貨物或勞務可開具增值稅專用發票。

3.納稅人一經放棄免稅權,其生產銷售的全部增值稅應稅貨物或勞務均應按照適用稅率征稅,不得選擇某一免稅項目放棄免稅權,也不得根據不同的銷售對象選擇部分貨物或勞務放棄免稅權。

4.納稅人在免稅期內購進用于免稅項目的貨物或者應稅勞務所取得的增值稅扣稅憑證,一律不得抵扣。

5.納稅人放棄免稅權后,36個月內不得再申請免稅。

預祝考生們2017年稅務師考試輕松過關!

津公網安備12010202000755號

津公網安備12010202000755號