資本結構理論_2022年中級會計財務管理必備知識點

向往成功的桂冠,就別空費人生的每一天。想要將中級會計師資格證收入囊中,就別三天打魚兩天曬網的學習!下面是小編整理的2022年中級會計考試《財務管理》的知識點,大家快來看看吧!2022小班沖刺集訓火熱開講,就等你來>>>

推薦閱讀:速來學習!2022年中級會計《財務管理》基礎階段知識點匯總!

推薦閱讀:速來學習!2022年中級會計《財務管理》基礎階段知識點匯總!

【知識點】資本結構理論

【所屬章節】

第五章籌資管理(下)——第四節資本結構

【內容導航】

1.資本結構的含義

2.資本結構理論

資本結構理論

(一)資本結構的含義

資本結構 | 廣義 | 是指全部債務與股東權益的構成比例 |

狹義 | 是指長期負債與股東權益的構成比例(本書觀點)(財管管理理論) | |

實質 | 資本結構問題實際上也就是債務資本的比例問題,即債務資金在企業全部資本中所占的比重 | |

最優資本結構 | 最佳資本結構是指在一定條件下使企業平均資本成本率最低、企業價值最大的資本結構 | |

注意 | 從理論上講,最佳資本結構是存在的,但由于企業內部條件和外部環境的經常性變動,動態地保持最佳資本結構十分困難 | |

(二)資本結構理論

#FormatImgID_0# 弗蘭科·莫迪利安尼(1918年-2003年) 1918年6月18日出生在意大利羅馬的一個猶太家庭里。17歲時進入羅馬大學。1936年獲得了羅馬大學法學學士學位(18歲) 1939年8月(21歲)第二次世界大戰爆發的前幾天抵達美國紐約。得到了紐約新社會研究學院的獎學金 1944年(26歲),新社會研究學院授予莫迪利阿尼社會科學博士學位。同一年,莫迪利阿尼的第一篇論文《利息和貨幣的流動性偏好理論》在有影響的《經濟計量學》雜志上發表,該文基本上是他的博士論文的精髓。1944年,這篇論文為學術界廣泛接受,并很快成為凱恩斯主義經濟學的經典文獻 1946年(28歲),莫迪利安尼申請美國國籍得到批準,而成為美國公民 1948年秋(30歲),在芝加哥,任伊利諾斯大學的一個令人向往的職位:“期望與商業波動”研究計劃主任。不過,在1949——1950年的整個學年里,他一直留在芝加哥,得以參加考爾斯委員會的工作而獲益匪淺。一年以后,他提升為伊利諾斯大學的教授 1952年,到了卡內基工學院(即現在的卡內基·梅隆大學),直到1960年為止。這個時期是富有成果的。 1958(40歲)他與默頓·米勒合作發表了《資本成本、公司理財與投資理論》,載于《美國經濟評論》(1958年)。文中提出的理論是如此新穎和獨特,以致在學術界引起震動,在學者和實業者中引起極大的爭論,直到30年后,這場爭論尚未平息。這就是“莫迪利安尼——米勒定理”。雖然這個定理是在嚴格的形式中闡述的,但它很簡明:在沒有稅收和完全財政市場的世界中,企業的平均資本值依賴于其資本結構。 1985年(67歲),獲得諾貝爾經濟學獎 2003年去世 |

默頓·米勒#FormatImgID_1# 1923年5月16日出生于美國的麻省波士頓 1940年(17歲)進入哈佛大學學習,1943年(20歲)在哈佛大學獲得文學士學位 1949年進入約翰霍普金斯大學學習,1952(29歲)年獲經濟學博士學位。 1950年進入卡內基工學院(即現在的卡內基·梅隆大學),在那里,他遇到了他學術生涯中最為重要的伙伴,即1985年獲得諾貝爾經濟學獎的莫迪格萊尼教授。 1958年發表了他們彪炳千古的學術巨作,論文《資本成本、公司理財與投資理論》。提出了理財學界著名的MM組合 1961年開始任教于芝加哥大學商學院,直至1993年退休。在1980年代以前,米勒教授的工作主要集中于公司理財方面,奠定了他作為理財學一代宗師的地位。 1990年以后,米勒還一直擔任著芝加哥商品交易所理事 1990年(67歲)獲諾貝爾經濟學獎。學界普遍認為,米勒教授在奠定現代公司財務理論的基礎上所做的開創性工作,徹底地改變了企業制定投資決策與融資決策的模式。現代公司財務理論不僅對金融和商務領域中存在的問題給予了深刻描述,而且也使其漸趨成型。很少有經濟理論分支能夠如此貼近企業管理的實際決策過程 2000年去世 |

權衡理論的代表人物包括羅比切克(Robichek,1967)、考斯(Kraus,1973)、魯賓斯坦(Rubinmstein,1973)、斯科特(Scott,1976)等人 代理理論(agency theory)最初是由簡森(Jensen)和梅克林(Meckling)于1976年提出的 優序融資理論亦譯“啄食順序理論”。關于公司資本結構的理論。1984年,美國金融學家邁爾斯與智利學者邁勒夫提出。以信息不對稱理論為基礎,并考慮交易成本的存在 |

1.MM理論

假設 | (1)企業只有長期債券和普通股票,債券和股票均在完善的資本市場上交易,不存在交易成本 (2)個人投資者與機構投資者的借款利率與企業的借款利率相同且無借債風險 (3)具有相同經營風險的企業稱為風險同類,經營風險可以用息稅前利潤的方差衡量 (4)每一個投資者對企業未來的收益、風險的預期都相同 (5)所有的現金流量都是永續的,債券也是 |

資本結構對企業價值影響 | 資本結構對股權資本成本影響 | |

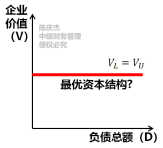

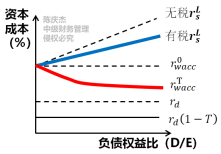

最初的MM理論 (不考慮所得稅的MM理論) | 不影響 有負債企業的價值=無負債企業的價值 V有債=V無債 | 有負債企業的股權成本隨著負債程度的增大而增大 (加權平均資本成本保持不變) |

|

| |

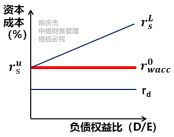

修正的MM理論 (考慮所得稅的MM理論) | 負債比率越大,企業價值越大 | 負債比率越大,股權資本成本越高 |

有負債企業的價值=具有相同風險等級的無負債企業的價值+稅賦節余現值 V有債=V無債+PV(利息抵稅) | (1)有負債企業的股權資本成本=相同風險等級的無負債企業的股權資本成本+與以市值計算的債務與股權比例成正比例的風險收益 (2)風險報酬取決于企業的債務比例以及企業所得稅稅率 (3)加權平均資本成本隨著債務比率增加而下降 | |

|

|

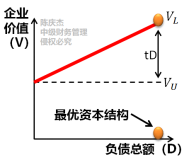

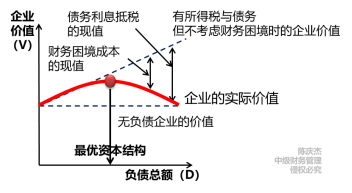

2.權衡理論

內容 | 考慮在稅收、財務困境成本存在的條件下,資本結構如何影響企業市場價值 |

表達式 | 有負債企業的價值是無負債企業價值加上賦稅節約的現值,再減去財務困境成本的現值 VL=VU+PV(利息抵稅)-PV(財務困境成本) |

示意圖 |

|

3.代理理論(債務的好與壞)

內容 | (1)債務籌資有很強的激勵作用,并將債務視為一種擔保機制。這種機制能夠促使經理多努力工作,少個人享受,并且做出更好的投資決策,從而降低由于兩權分離而產生的代理成本(降低股權代理成本) (2)但是,債務籌資可能帶來另一種代理成本,即企業接受債權人監督而產生的成本(增加債務代理成本) |

結論 | 均衡的企業所有權結構是由股權代理成本和債務代理成本之間的平衡關系來決定的。 |

表達式 | V有債=V無債+PV(利息抵稅)-PV(財務困境成本)+PV(降低股權代理成本)-PV(增加債務代理成本) |

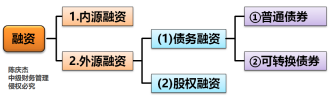

4.優序融資理論

前提 | 優序融資理論以非對稱信息條件以及交易成本的存在為前提,認為企業外部融資要多支付各種成本,使得投資者可以從企業資本結構的選擇來判斷企業市場價值 信息不對稱→信號傳遞理論→逆向選擇→融資順序 |

結論 | 從成熟的證券市場來看,企業的籌資優序模式首先是內部籌資,其次是借款、發行債券、可轉換債券,最后是發行新股籌資。【先內后外,先債后股】 |

示意圖 |

|

無稅的MM理論:V有債=V無債

有稅的MM理論:V有債=V無債+PV(利息抵稅)

權衡理論:V有債=V無債+PV(利息抵稅)-PV(財務困境成本)

代理理論:V有債=V無債+PV(利息抵稅)-PV(財務困境成本)+PV(降低股權代理成本)-PV(增加債務代理成本)

優序融資理論:先內后外,先債后股(1留存收益,2借款,3債券,4可轉換債券,5普通股)

注:以上中級會計考試學習內容選自陳慶杰老師財務管理授課講義

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號