固定資產投資決策方法_2019年《財務與會計》高頻考點

耐心是一切聰明才智的基礎,也是取得成就的基礎。備考稅務師考試的考生朋友們,用耐心去戰勝困難,用勤奮去積累知識,相信你會在稅務師考試中收獲成功的喜悅。

【內容導航】

固定資產投資決策方法

【所屬章節】

本知識點屬于《財務與會計》第五章-投資管理

【知識點】固定資產投資決策方法

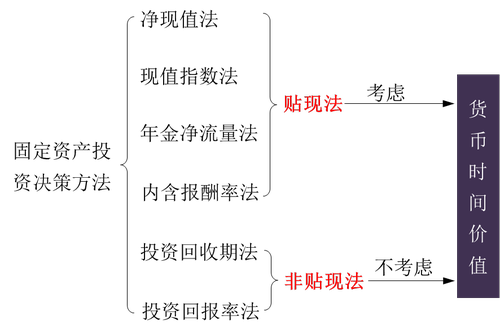

固定資產投資決策方法

非貼現法——不考慮貨幣時間價值

1.投資回收期法

含義 | 投資回收期是指收回全部投資所需要的時間 |

計算 方法 | (1)若各年的現金凈流量相等 投資回收期(年)=投資總額÷年現金凈流量 (2)若各年的現金凈流量不相等 投資回收期(年)=n+ |

決策 原則 | 投資回收期一般不能超過固定資產使用期限的一半,多個方案中則以投資回收期最短者為優 |

優點 | (1)能夠直觀地反映原始投資的返本期限,便于理解 (2)可以直接利用回收期之前的凈現金流量信息,計算簡單 |

缺點 | (1)沒有考慮資金時間價值因素和回收期滿后繼續發生的凈現金流量 (2)不能正確反映不同投資方式對項目的影響 |

2.投資回報率法

含義 | 投資回報率是年均現金凈流量與投資總額的比率 |

計算公式 | 投資回報率=年均現金凈流量÷投資總額 |

決策原則 | 投資回報率越高,則方案越好。通過比較各方案的投資回報率,選擇投資回報率最高的方案 |

優點 | 計算公式簡單 |

缺點 | 沒有考慮資金時間價值因素,不能正確反映建設期長短及投資方式等條件對項目的影響 |

貼現法——考慮貨幣時間價值

1.凈現值法

含義 | 凈現值(記作NPV),是指在項目計算期內,按設定折現率或基準收益率計算的各年凈現金流量現值的代數和。 |

計算 公式 | NPV= 式中:NCFt—第t年的現金凈流量 n—項目預計使用年限 r—折現率 |

決策 原則 | (1)對于單一方案 ①凈現值>0,說明方案的實際報酬率高于所要求的的報酬率,項目具有財務可行性; ②凈現值<0,說明方案的實際報酬率低于所要求的的報酬率,項目不可行; ③凈現值=0,說明方案的實際報酬率等于所要求的報酬率,不改變股東財富,沒必要采納。 (2)對于多個方案 應選擇凈現值最大且大于0的方案。 |

優點 | ①適用性強。能基本滿足項目年限相同的互斥投資方案的決策; ②能靈活地考慮投資風險。凈現值法在所設定的折現率中包含投資風險報酬率要求,就能有效地考慮投資風險。 |

缺點 | ①所采用的折現率不易確定; ②不適宜于對投資額差別較大的獨立投資方案的比較決策; ③凈現值有時也不能對壽命期不同的互斥投資方案進行直接決策。 |

【提示】折現率的確定

預定折現率是投資者所期望的最低投資報酬率。財務可行性評價中的折現率可以按以下方法確定:

①以擬投資項目所在行業的平均收益率作為折現率。

②如果項目風險與企業風險不一致,則采用項目本身的加權資本成本作為折現率。

③如果項目風險與企業風險一致,則可采用企業的加權資本成本作為折現率。

【鏈接】企業價值評估折現率的確定:教材P26。

2.年金凈流量

含義 | 項目期間內全部現金凈流量總額的總現值或總終值折算為等額年金的平均現金凈流量,稱為年金凈流量 |

計算 公式 | 年金凈流量=現金凈流量總現值/年金現值系數 或=現金凈流量總終值/年金終值系數 |

決策 原則 | ①年金凈流量指標的結果大于0,說明每年平均的現金流入能抵補現金流出,投資項目的凈現值(或凈終值)大于0,方案的報酬率大于所要求的報酬率,方案可行 ②在兩個以上壽命期不同的投資方案比較時,年金凈流量越大,方案越好 |

優點 | 年金凈流量法是凈現值法的輔助方法,在各方案壽命期相同時,實質上就是凈現值法。因此它適用于期限不同的投資方案決策 |

缺點 | 不便于對原始投資額不相等的獨立投資方案進行決策 |

3.內含報酬率法

含義 | 內含報酬率又稱內部收益率,是指項目投資實際可望達到的收益率。從計算角度分析,內含報酬率是使投資方案凈現值為0時的折現率。 |

計算 公式 | 令,NPV= 求出公式中使等式成立時的r值,就是內含報酬率。 式中:NCFt—第t年的現金凈流量;n—項目預計使用年限。 【提示】計算內含報酬率,需用到插值法,見本書第二章。 |

決策 原則 | ①對于單一方案,內含報酬率大于基準收益率時,投資項目具有財務可行性;內含報酬率小于基準收益率時,投資項目則不可行; ②多方案比較中,選擇內含報酬率最大且大于基準收益率的投資方案。 |

優點 | ①內含報酬率反映了投資項目可能達到的報酬率,易于被高層決策人員所理解; ②對于獨立投資方案的比較決策,如果各方案原始投資額現值不同,可以通過計算各方案的內含報酬率,反映各獨立投資方案的獲利水平。 |

缺點 | ①計算復雜,不易直接考慮投資風險大小; ②在互斥投資方案決策時,如果各方案的原始投資額現值不相等,有時無法作出正確的決策。 |

含義 | 現值指數法又稱獲利指數法,是未來現金凈流量現值與原始投資額現值的比率 |

計算 公式 | 現值指數=未來現金凈流量現值/原始投資額現值 |

決策 原則 | ①對于單一方案,現值指數大于1的方案是可取的;否則不可取; ②多個投資方案中,現值指數大于1且最大的方案為最優方案。 |

優點 | 現值指數是一個相對數指標,反映了投資效率,所以用現值指數指標來評價獨立投資方案,可以克服凈現值指標不便于對原始投資額現值不同的獨立投資方案進行比較和評價的缺點,對方案的分析評價更加合理、客觀。 |

【小結】貼現法下各指標的比較

(1)相同點

第一,都考慮了資金時間的價值

第二,都考慮了項目計算期全部的現金流量

第三,在評價單一方案可行與否的時候,結論一致

當凈現值>0時,現值指數>1,內含報酬率>資金成本率

當凈現值=0時,現值指數=1,內含報酬率=資金成本率

當凈現值<0時,現值指數<1,內含報酬率<資金成本率

(2)區別

指標 | 凈現值 | 年金凈流量 | 現值指數 | 內含報酬率 |

是否受設定折現率的影響 | 是 | 是 | 是 | 否 |

能否反映項目投資方案本身報酬率 | 否 | 否 | 否 | 是 |

是否能對原始投資額不相等的獨立投資方案進行決策 | 否 | 否 | 是 | 是 |

是否適合互斥投資方案投資決策 | 壽命期相同的互斥方案選優 | 互斥方案選優 | 如果各方案的原始投資額現值不相等,有時無法作出正確的決策 | |

備考稅務師考試的同學們,考試將會在11月9日至10日進行,大家在學習的同時也不要忘記多關注稅務師考試的相關信息哦,做好全面的準備去迎接考試的到來。

(注:以上內容選自丁奎山老師《財務與會計》授課講義)

(本文為東奧會計在線原創文章,僅供考生學習使用,禁止任何形式的轉載)

/

/ 各年凈現金流量現值之和

各年凈現金流量現值之和 /

/ =各年凈現金流量現值之和=0

=各年凈現金流量現值之和=0

津公網安備12010202000755號

津公網安備12010202000755號