中級會計職稱每日攻克一考點:所得稅費用

2017年中級會計師考試倒計時不足一個月,小編每天為大家整理中級會計考試重要考點,希望大家可以跟住小編的腳步,珍惜這最后的黃金一個月,每日攻克一考點,夯實基礎,輕松搞定中級會計實務。

【名師視頻講解】

所得稅費用

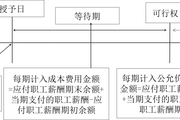

所得稅費用=當期所得稅+遞延所得稅費用(或收益)

【提示】計入當期損益的所得稅費用(或收益)不包括企業合并和直接在所有者權益中確認的交易或事項產生的所得稅影響。與直接計入所有者權益的交易或者事項相關的遞延所得稅,應當計入所有者權益。

【例16-16】甲公司20×8年度利潤表中利潤總額為12 000 000元,該公司適用的所得稅稅率為25%,遞延所得稅資產及遞延所得稅負債不存在期初余額。

該公司20×8年發生的有關交易和事項中,會計處理與稅收處理存在差別的有:

(1)20×7年12月31日取得的一項固定資產,成本為6 000 000元,使用年限為10年,預計凈殘值為0,會計處理按雙倍余額遞減法計提折舊,稅收處理按直線法計提折舊。假定稅法規定的使用年限及預計凈殘值與會計規定相同。

(2)向關聯企業捐贈現金2 000 000元。

(3)當年度發生研究開發支出5 000 000元,較上年度增長20%。其中3 000 000元予以資本化;截至20×8年12月31日,該研發資產仍在開發過程中。稅法規定,企業費用化的研究開發支出按150%稅前扣除,資本化的研究開發支出按資本化金額的150%確定應予攤銷的金額。

(4)應付違反環保法規定罰款1 000 000元。

(5)期末對持有的存貨計提了300 000元的存貨跌價準備。

【答案】

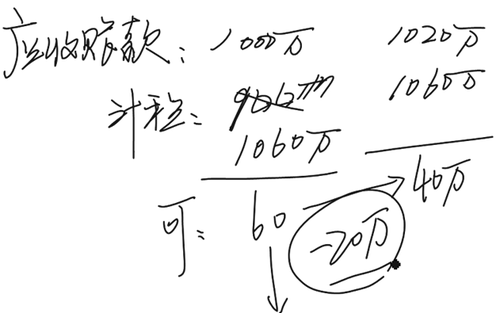

1.20×8年度當期應交所得稅

應納稅所得額=12 000 000+600 000+2 000 000- 1 000 000+1 000 000+300 000=14 900 000(元)

應交所得稅=14 900 000×25%=3 725 000(元)

2.20×8年度遞延所得稅

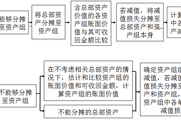

該公司20×8年12月31日有關資產、負債的賬面價值和計稅基礎及相應的暫時性差異如表所示:

單位:元

項目 | 賬面價值 | 計稅基礎 | 差異 | |

應納稅 暫時性差異 | 可抵扣 暫時性差異 | |||

存貨 | 8 000 000 | 8 300 000 | 300 000 | |

固定資產 | 25 400 000 | 26 000 000 | 600 000 | |

開發支出 | 3 000 000 | 4 500 000 | 1 500 000 | |

其他應付款 | 1 000 000 | 1 000 000 | ||

合 計 | 2 400 000 | |||

遞延所得稅收益=900 000×25%=225 000(元)

3.利潤表中應確認的所得稅費用

所得稅費用=3 725 000-225 000=3 500 000(元)

借:所得稅費用 3 500 000

遞延所得稅資產 225 000

貸:應交稅費——應交所得稅 3 725 000

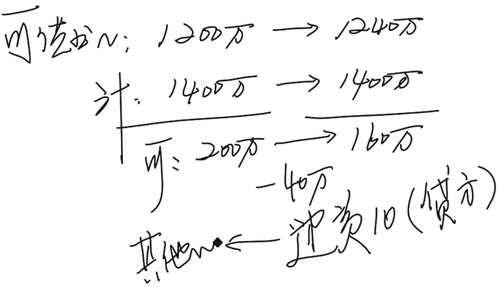

【例16-17】丁公司20×9年年初的遞延所得稅資產借方余額為1 900 000元,遞延所得稅負債貸方余額為100 000元,具體構成項目如表所示: 單位:元

項 目 | 可抵扣 暫時性差異 | 遞延所得稅資產 | 應納稅 暫時性差異 | 遞延所得稅負債 |

應收賬款 | 600 000 | 150 000 | - | - |

交易性金融資產 | - | - | 400 000 | 100 000 |

可供出售金融資產 | 2 000 000 | 500 000 | - | - |

預計負債 | 800 000 | 200 000 | - | - |

可稅前抵扣的經營虧損 | 4 200 000 | 1 050 000 | - | - |

該公司20×9年度利潤表中利潤總額為16 100 000元,適用的所得稅稅率為25%,預計未來期間適用的所得稅稅率不會發生變化,未來期間能夠產生足夠的應納稅所得額用于抵扣可抵扣暫時性差異。該公司20×9年發生的有關相關交易和事項中,會計處理與稅收處理存在差別的有:

(1)年末轉回應收賬款壞賬準備200 000元。根據稅法規定,轉回的壞賬損失不計入應納稅所得額。

(2)年末根據交易性金融資產公允價值變動確認公允價值變動收益200 000元。根據稅法規定,交易性金融資產公允價值變動收益不計入應納稅所得額。

(3)年末根據可供出售金融資產公允價值變動增加其他綜合收益400 000元。根據稅法規定,可供出售金融資產公允價值變動金額不計入應納稅所得額。

(4)當年實際支付產品保修費用500 000元,沖減前期確認的相關預計負債;當年又確認產品保修費用100 000元,增加相關預計負債。根據稅法規定,實際支付的產品保修費用允許稅前扣除。但預計的產品保修費用不允許稅前扣除。

(5)當年發生業務宣傳費8 000 000元,至年末尚未支付。該公司當年實現銷售收入50 000 000元。稅法規定,企業發生的業務宣傳費支出,不超過當年銷售收入15%的部分,準予稅前扣除;超過部分,準予結轉以后年度稅前扣除。

【答案】

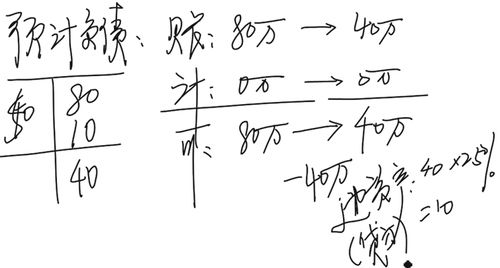

1.20×9年度當期應交所得稅

應納稅所得額=16 100 000-4 200 000-200 000-200 000-500 000+100 000+(8 000 000-50 000 000×15%)=11 600 000(元)

應交所得稅=11 600 000×25%=2 900 000(元)

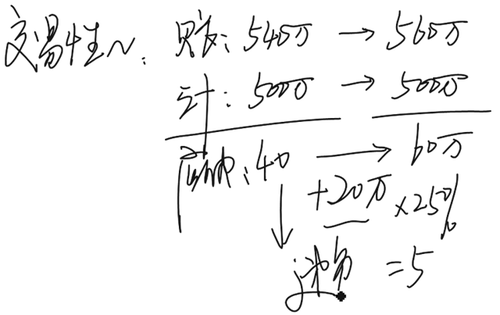

2.20×9年度遞延所得稅

該公司20×9年12月31日有關資產、負債的賬面價值、計稅基礎及相應的暫時性差異如表所示。

單位:元

項目 | 賬面價值 | 計稅基礎 | 差異 | |

應納稅暫 時性差異 | 可抵扣暫 時性差異 | |||

應收賬款 | 3 600 000 | 4 000 000 | - | 400 000 |

交易性金融資產 | 4 200 000 | 3 600 000 | 600 000 | - |

可供出售金融資產 | 4 000 000 | 5 600 000 | - | 1 600 000 |

預計負債 | 400 000 | 0 | - | 400 000 |

其他應付款 | 8 000 000 | 7 500 000 | - | 500 000 |

遞延所得稅費用=(600 000×25%-100 000)-[(400 000+400 000+500 000)×25%-(150 000+200 000+1 050 000)]=1 125 000(元)

3.利潤表中應確認的所得稅費用

所得稅費用=2 900 000+1 125 000=4 025 000(元)

借:所得稅費用 4 025 000

貸:應交稅費——應交所得稅 2 900 000

遞延所得稅資產 1 075 000

遞延所得稅負債 50 000

借:其他綜合收益 100 000

貸:遞延所得稅資產 100 000

幾個月的奮斗終于要迎來勝利,希望大家踏實走好每一步,充分利用每一分鐘可以用來學習的時間,祝各位考生中級會計師考試一次通關!

(本文是東奧會計在線原創文章,轉載請注明來自東奧會計在線)

津公網安備12010202000755號

津公網安備12010202000755號