2017高級(jí)會(huì)計(jì)實(shí)務(wù)知識(shí)點(diǎn):價(jià)值評(píng)估方法

從決定去做的那一刻起,持續(xù)累積。2017年高級(jí)會(huì)計(jì)師考試備考正在進(jìn)行中,隨著考試的腳步越來越近,各位考生要抓緊時(shí)間復(fù)習(xí)啦,東奧小編為大家整理2017年高級(jí)會(huì)計(jì)實(shí)務(wù)考點(diǎn),祝大家高會(huì)考試順利過關(guān)!

企業(yè)并購價(jià)值評(píng)估方法

企業(yè)并購價(jià)值評(píng)估方法主要收益法(現(xiàn)金流量折現(xiàn)法)、市場法(可比企業(yè)法與可比交易法)、成本法。

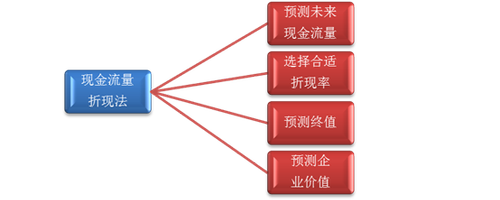

(一)現(xiàn)金流量折現(xiàn)法

主要參數(shù)計(jì)算:

1.現(xiàn)金流量的估計(jì)

自由現(xiàn)金流量=(稅后凈營業(yè)利潤+折舊及攤銷)-(資本支出+營運(yùn)資金增加額)

2.選擇合適折現(xiàn)率

折現(xiàn)率是指將未來預(yù)測期內(nèi)的預(yù)期收益換算成現(xiàn)值的比率,有時(shí)也稱資金成本率。通常,折現(xiàn)率可以通過加權(quán)平均資本成本模型確定(股權(quán)資本成本和債務(wù)資本成本的加權(quán)平均)。

3.預(yù)測終值

估計(jì)企業(yè)未來的現(xiàn)金流量不可能無限制地預(yù)測下去,因此要對未來某一時(shí)點(diǎn)的企業(yè)價(jià)值進(jìn)行評(píng)估,即計(jì)算企業(yè)的終值。

企業(yè)終值一般可采用永久增長模型(固定增長模型)計(jì)算。永久增長模型與DCF方法具有一致性,這種方法假定從計(jì)算終值的那一年起,自由現(xiàn)金流量是以固定的年復(fù)利率增長的。企業(yè)終值計(jì)算公式為:

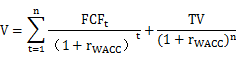

4.預(yù)測企業(yè)價(jià)值

企業(yè)價(jià)值等于確定預(yù)測期內(nèi)現(xiàn)金流量的折現(xiàn)值之和,加上終值的現(xiàn)值,其計(jì)算公式如下:

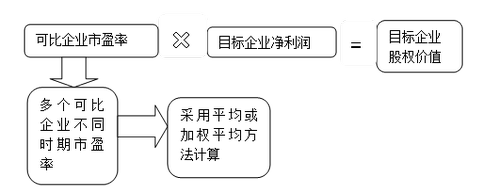

(二)可比企業(yè)法

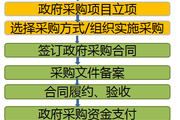

可比企業(yè)分析法是以交易活躍的同類企業(yè)的股價(jià)和財(cái)務(wù)數(shù)據(jù)為依據(jù),計(jì)算出一些主要的財(cái)務(wù)比率,然后用這些比率作為乘數(shù)計(jì)算得到非上市企業(yè)和交易不活躍上市企業(yè)的價(jià)值。可比企業(yè)分析法的技術(shù)性要求較低,與現(xiàn)金流量折現(xiàn)法相比理論色彩較淡。如果采用市盈率乘數(shù)總體評(píng)估思路如下圖:

【典型例題9】甲公司和乙公司為兩家高科技企業(yè),適用的企業(yè)所得稅稅率均為15%。甲公司總部在北京,主要經(jīng)營業(yè)務(wù)在華北地區(qū);乙公司總部和主要經(jīng)營業(yè)務(wù)均在上海。乙公司與甲公司經(jīng)營同類業(yè)務(wù),已先期占領(lǐng)了所在城市的大部分市場,但資金周轉(zhuǎn)存在一定困難,可能影響未來持續(xù)發(fā)展。

2013年1月,甲公司為拓展市場,形成以上海為中心,輻射華東的新的市場領(lǐng)域,著手籌備并購乙公司。并購雙方經(jīng)過多次溝通,于2013年3月最終達(dá)成一致意向。

甲公司準(zhǔn)備收購乙公司100%的股權(quán),為此聘請資產(chǎn)評(píng)估機(jī)構(gòu)對乙公司進(jìn)行價(jià)值評(píng)估,評(píng)估基準(zhǔn)日為2012年12月31日。資產(chǎn)評(píng)估機(jī)構(gòu)采用收益法和市場法兩種方法對乙公司價(jià)值進(jìn)行評(píng)估。并購雙方經(jīng)協(xié)商,最終確定按市場法的評(píng)估結(jié)果作為交易的基礎(chǔ),并得到有關(guān)方面的認(rèn)可。與乙公司價(jià)值評(píng)估相關(guān)的資料如下:

(1)2012年12月31日,乙公司資產(chǎn)負(fù)債率為50%,稅前債務(wù)資本成本為8%。假定無風(fēng)險(xiǎn)報(bào)酬率為6%,市場投資組合的預(yù)期報(bào)酬率為12%,可比上市公司無負(fù)債經(jīng)營β值為0.8。

(2)乙公司2012年稅后利潤為2億元,其中包含2012年12月20日乙公司處置一項(xiàng)無形資產(chǎn)的稅后凈收益0.1億元。

(3)2012年12月31日,可比上市公司平均市盈率為15倍。

假定并購乙公司前,甲公司價(jià)值為200億元;并購乙公司后,經(jīng)過內(nèi)部整合,甲公司價(jià)值將達(dá)到235億元。

甲公司應(yīng)支付的并購對價(jià)為30億元。甲公司預(yù)計(jì)除并購對價(jià)款外,還將發(fā)生相關(guān)交易費(fèi)用0.5億元。

假定不考慮其他因素。

要求:

1.分別從行業(yè)相關(guān)性角度和被并購企業(yè)意愿角度,判斷甲公司并購乙公司屬于何種并購類型,并簡要說明理由。

2.計(jì)算用收益法評(píng)估乙公司價(jià)值時(shí)所使用的折現(xiàn)率。

3.用可比企業(yè)分析法計(jì)算乙公司的價(jià)值。

4.計(jì)算甲公司并購收益和并購凈收益,并從財(cái)務(wù)管理角度判斷該并購是否可行。【答案及分析】

1.(1)從行業(yè)相關(guān)性角度,甲公司并購乙公司屬于橫向并購。

理由:甲公司與乙公司屬于經(jīng)營同類業(yè)務(wù)的企業(yè)。

(2)從被并購企業(yè)意愿角度,甲公司并購乙公司屬于善意并購。

理由:并購雙方經(jīng)過充分溝通達(dá)成一致。

2.乙公司負(fù)債經(jīng)營β系數(shù)=0.8×[1+(1-15%)×(50%/50%)]=1.48

re=6%+1.48×(12%-6%)=14.88%

rd=8%×(1-15%)=6.8%

rwacc=14.88%×50%+6.8%×50%=10.84%

或:re=6%+0.8×[1+(1-15%)×(50%/50%)]×(12%-6%)=14.88%

rwacc=14.88%×50%+8%×(1-15%)×50%=10.84%

3.調(diào)整后的乙公司2012年稅后利潤為:2-0.1=1.9(億元)

乙公司價(jià)值=1.9×15=28.5(億元)

或:乙公司價(jià)值=(2-0.1)×15=28.5(億元)

4.(1)計(jì)算并購收益和并購凈收益

并購收益=235-(200+28.5)=6.5(億元)

并購溢價(jià)=30-28.5=1.5(億元)

并購凈收益=6.5-1.5-0.5=4.5(億元)

或:并購收益=235-(200+28.5)=6.5(億元)

并購凈收益=6.5-(30-28.5)-0.5=4.5(億元)

(2)判斷并購是否可行

甲公司并購乙公司后能夠產(chǎn)生4.5億元的并購凈收益,從財(cái)務(wù)管理角度分析,此項(xiàng)并購交易可行。

人生沒有那么多的難題,難的是擁有一顆迎難而上堅(jiān)定的心。一旦有了真實(shí)具體的目標(biāo),就要培養(yǎng)毅力,預(yù)祝大家2017年高級(jí)會(huì)計(jì)職稱考試輕松過關(guān)!想了解更多高級(jí)會(huì)計(jì)實(shí)務(wù)考點(diǎn)歡迎點(diǎn)擊:2017高級(jí)會(huì)計(jì)考試考點(diǎn)精講匯總(九)。

(本文是東奧會(huì)計(jì)在線原創(chuàng)文章,轉(zhuǎn)載請注明來自東奧會(huì)計(jì)在線)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)